在監管預期穩定之后,IPO發審環節出現了一系列新變化。

先來看IPO四大數據變化:

一是IPO企業過會情況:

前5個月,發審委共審核了109家企業的首發申請,成功過會的企業53家,通過率為48.62%。

二是IPO新申報企業情況:

因前5個月,僅有36家新申報企業,較去年同期的307家相比,減少了近九成。

三是IPO退出企業情況:

前5個月,IPO終止審查企業136家,而去年全年終止審查的企業數僅134家。

四是IPO“堰塞湖”情況:

截至5月31日,證監會受理首發企業307家,這一數據與此前五六百家的排隊情況相比,IPO“堰塞湖”已有較大改善。

從券商IPO保薦承銷方面來看,多達9家券商保薦企業上會被否率達100%,其中最慘的當屬海通證券,今年以來共4個項目上會全部被否。

另外,今年以來共有42家保薦機構參與了IPO的首發保薦,這也就意味著有38家中小券商沒有IPO項目上會,加上上會項目全否的9家券商,意味著47家券商今年來投行業務顆粒無收。

有意思的是,券商中國記者曾就各省市制定的十三五上市目標進行統計,至少有13個省市制定了具體的上市目標。從已經制定目標的省市來看,浙江目標最大,2020年境內外上市公司數量計劃達700家。

前五月通過率攀升

券商中國記者統計,今年前5個月,發審委共審核了109家企業的首發申請,其中,獲得通過的企業為53家,被否40家,暫緩表決6家,取消審核10家,通過率為48.62%。

較1月份單月33.33%的IPO發審通過率,這一數據已明顯回升。這與IPO發審制度趨于嚴格,一部分不符合要求的企業主動退出,同時發行通道分流一部分企業有關,上會的企業少了,且絕大多數都是“精品”,過會率自然提高。

南開大學金融發展研究院負責人田利輝認為,經過上一階段的從嚴發審,不少不合格企業主動退出,申請上市企業的排隊時間明顯縮短,排隊企業數量顯著下降。4月以來的IPO發審速度放緩,但審核通過率上升。

5月以來僅審核了16家企業,單日審核企業數為2-5家,較此前6-9家的單日審核數大幅減少。“快節奏、高標準的發審工作持續推進,IPO排隊家數逐步減少。隨著時間的推移和對于上市標準的認同,可能實現IPO‘即報即審’。”田利輝說,在當前IPO審核制度背景下,發審工作需要首先保證質量,防止企業“帶病上市”。

這一節奏也讓IPO“堰塞湖”逐漸消退。

截至5月31日,證監會受理首發企業307家,其中,已過會28家,未過會279家。未過會企業中正常待審企業272家,中止審查企業7家。

終止企業數暴增

前5月終止審查的企業數達到了136家,這已經超過去年全年終止審查的企業數134家。僅3月30日一天,終止審查企業數量即達38家。

按月度來看,今年1月-5月的終止審核數量分別為12家、16家、78家、17家、13家。

一位市場人士表示,IPO審核雖嚴,但不會像過去那樣關閘,而且趨嚴態勢下淘汰的是不規范、注水虛胖企業,良幣驅逐劣幣。隨著“堰塞湖”現象緩解,好企業可更快通過審核,早日登陸資本市場。

新增企業數同比縮減九成

與終止企業數形成強烈對比的是,新增企業數大幅縮量。

前5月,僅有36家新申報企業,較去年同期的307家相比,減少了近九成。新申報企業中不乏一些新經濟、新業態等“四新”企業,包括富士康工業、藥明康德、寧德時代等。

新時代證券首席經濟學家潘向東表示,IPO審核向國家戰略靠攏,資本市場服務實體經濟的作用得到強化。在這種情況下,IPO審核變得更加靈活,在防風險的基礎上更重視企業在創新驅動方面的作用,不拘泥于之前的審核模式,而是區別對待,為新經濟企業開通綠色通道。

潘向東預計,未來IPO審核可能分為兩部分:一部分針對非“四新”企業,可能大體沿用之前的審核流程;另一部分針對“四新”企業,隨著相關制度和法律法規的完善,審核將更加靈活、優化,在防風險和支持新經濟之間取得平衡。

龍頭券商投行業務優勢愈加明顯

今年以來券商投行業馬太效應逐步顯現。

今年以來IPO承銷數量排名前十的券商,合計承銷IPO項目占比達六成。其中,前三名分別是中信證券、招商證券和中信建投,合計承銷數量占比近三成,大型券商投行業務優勢越來越明顯。

其中,中信證券承銷數量排位第一,共承銷11個項目,招商證券和中信建投分別承銷9個項目,緊隨其后的是廣發證券、興業證券和國金證券,分別承銷5個項目。此外,國泰君安、中金公司、東方花旗證券、華泰聯合證券等投行業務實力靠前的券商也暫居前列。

從過會率來看,承銷數量排名前十的券商中,有7家券商的過會率跑贏平均水平,體現出大型券商在承攬IPO項目數量較多的同時,也能保持較高過會率的投行實力。但IPO保薦數量排名第二的招商證券,10個項目僅通過3個,通過率卻只有33%。

華泰聯合保薦項目百分百過會

在IPO常態化和強監管的背景下,各大券商的承銷能力也正經受著考驗。

據Wind數據顯示,從今年以來的IPO過會情況來看,42家主承銷商中,共有21家券商的過會率跑贏平均過會率,占比50%。其中13家券商過會率為100%,共承銷19單首發項目。

過會率達100%的券商中,IPO承銷數量最多的是華泰聯合證券,承銷4家公司順利過會。

據了解,今年以來,華泰聯合證券的成功過會承銷數量一直排位第一,華泰聯合證券作為華泰證券控股子公司,在投行業務上一直處于行業領先水平。排名緊隨其后的是浙商證券和中國銀河證券,分別成功承銷2家公司過會。其中浙商證券投行實力表現突出,據了解,浙商證券投資銀行業務收入已連續四年增長率為30%,且保持保薦項目100%的過會率。

此外,還有12家券商的過會率為100%,銀河證券、浙商證券分別為保薦2個項目均通過,其他的如世紀證券、平安證券、長城證券、高盛高華證券、華英證券、南京證券、金元證券、申港證券、瑞銀證券、九州證券,不過其參與承銷的數量均為1家。

9家券商零過會,38家券商無IPO項目上會

今年以來,9家券商保薦企業上會被否率達到了100%,其中最慘的當屬海通證券,今年以來共有4個項目上會審核,全部被否。

另外,據券商中國記者查詢,具有保薦資格的券商共有80家,而今年以來共有42家保薦機構參與了IPO的首發保薦,這也就意味著有38家中小券商沒有IPO項目上會。

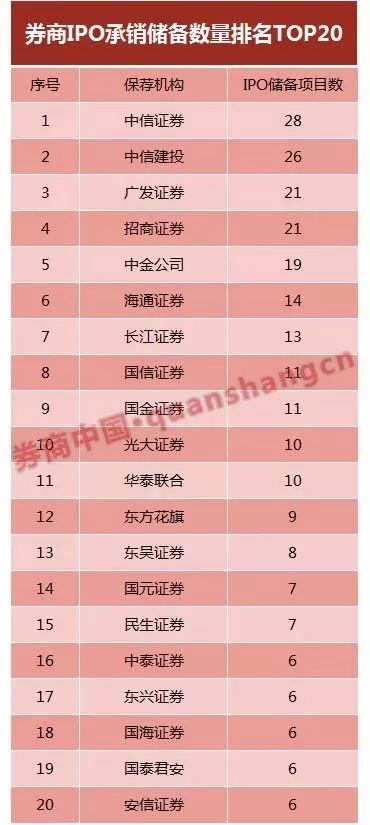

這些券商IPO儲備項目靠前

券商中國記者統計顯示,券商IPO承銷儲備數量排行榜中,中信證券28家位列第一,中信建投26家位列第二,廣發證券、招商證券各21家位列第三。

可以看出,中信證券、中信建投、廣發證券和招商證券儲備項目靠前,隨著CDR業務的持續推進,為大型券商帶來更多投行業務機會。

民生證券非銀分析師周曉萍表示,在CDR業務的持續推進下,相比中小券商,大型券商在國際業務上具有更強的綜合實力,在獲取CDR投行項目上具有絕對優勢,有望獲取存托、保薦兩部分收入,增厚投行業務收入。

中國銀河證券表示,CDR業務落地有助增厚券商經紀業務、投行業務收入空間。大型券商憑借較強的定價能力和跨境協調能力,優勢顯著,有望搶先受益政策紅利。券商各業務條線強監管環境下,大券商憑借雄厚的資本實力以及強勁的綜合實力在業務規模以及資格獲批方面均有優勢,強者恒強局面延續,行業集中度持續提升。

多省曾經制定上市目標

券商中國記者曾就各省市制定的十三五上市目標進行統計,至少有13個省市制定了具體的上市目標。從已經制定目標的省市來看,浙江目標最大,2020年境內外上市公司數量計劃達700家,截至11月21日,浙江A股上市企業數量為410家;山西的理想與現實差距有點大,目前共有上市公司39家,2020年要實現目標是420家。

而以目前的上市進程來看,顯然很難實現這一目標。